Nuevos recursos

Renta de personas naturales AG 2024: uso correcto de rentas exentas, deducciones, descuentos y más

ACTUALIDAD - 13 junio, 2025

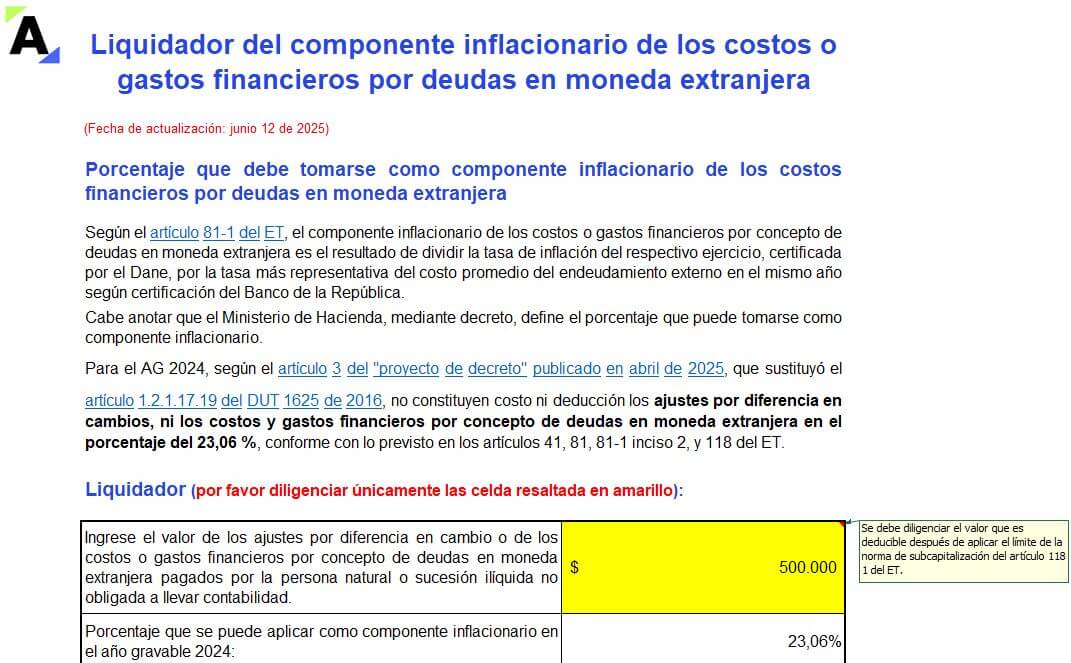

Liquidador del componente inflacionario de los rendimientos o costos financieros

FORMATOS - 12 junio, 2025

Simulador para determinar si una persona natural es residente fiscal en Colombia

FORMATOS - 12 junio, 2025

Cuestionario para definir si una persona natural está obligada a presentar declaración de renta

FORMATOS - 12 junio, 2025

[Lista de chequeo] Soportes para preparación y presentación de la declaración de renta de personas naturales

FORMATOS - 12 junio, 2025

![[Lista de chequeo] Soportes para preparación y presentación de la declaración de renta de personas naturales](https://actualicese.com/wp-content/uploads/2024/05/VA25-Documentos-para-presentar-renta-personas-naturales.jpg)

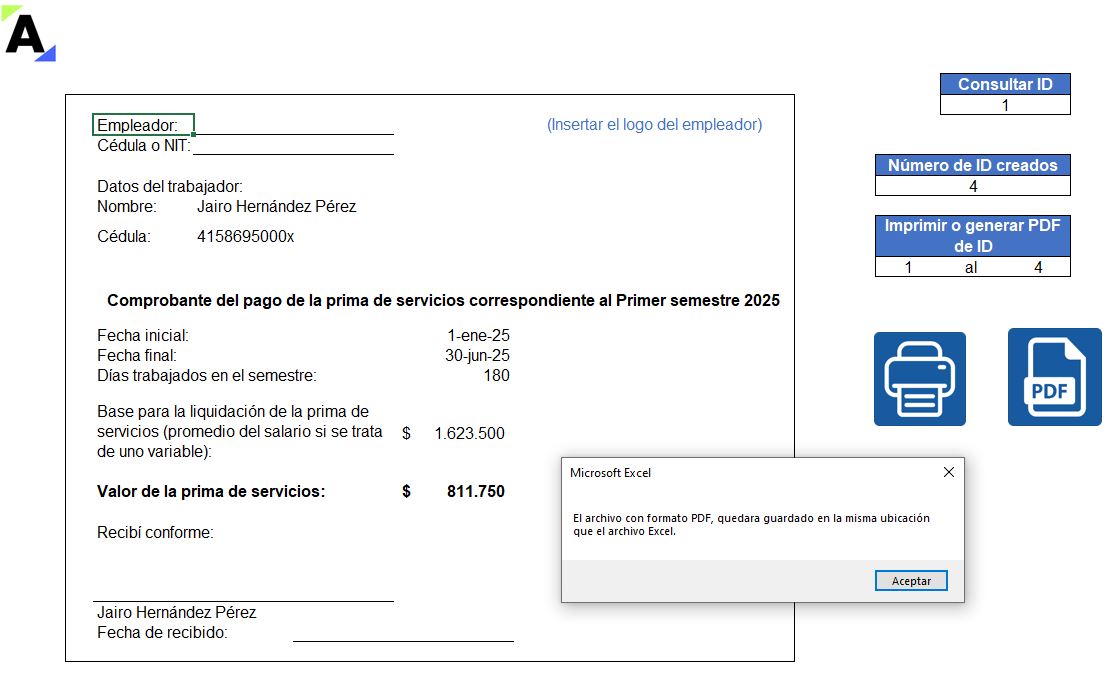

Liquidador automatizado de la prima de servicios con comprobante de pago

Derecho Laboral - 10 junio, 2025

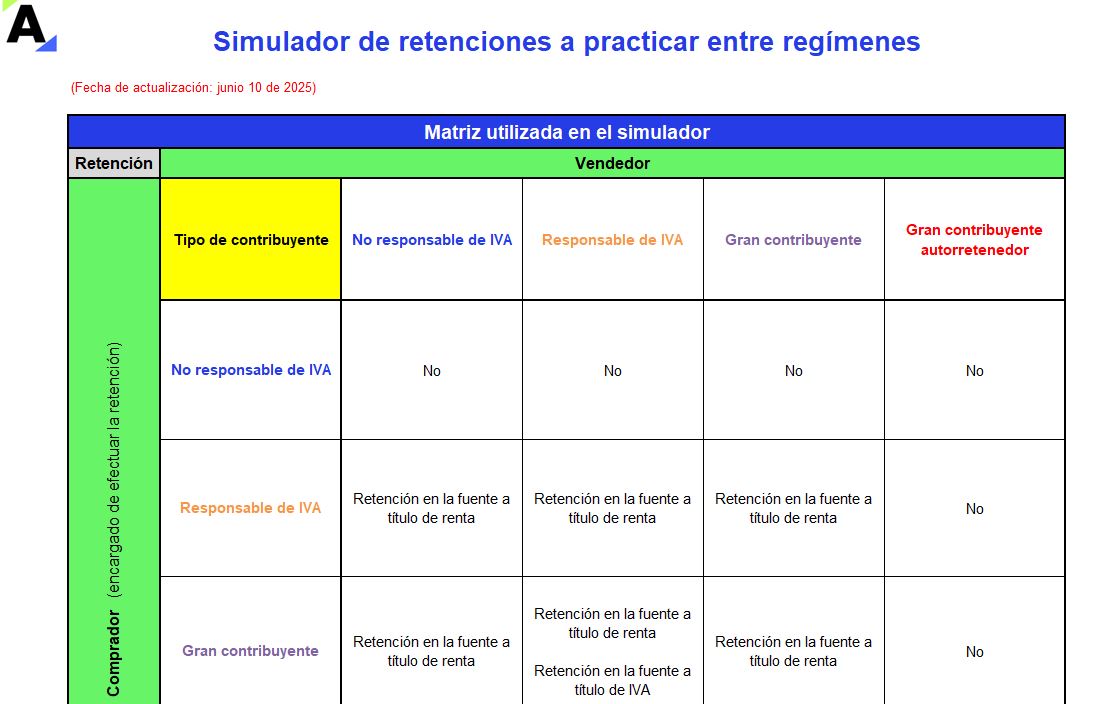

Simulador de retenciones a practicar entre regímenes

FORMATOS - 10 junio, 2025

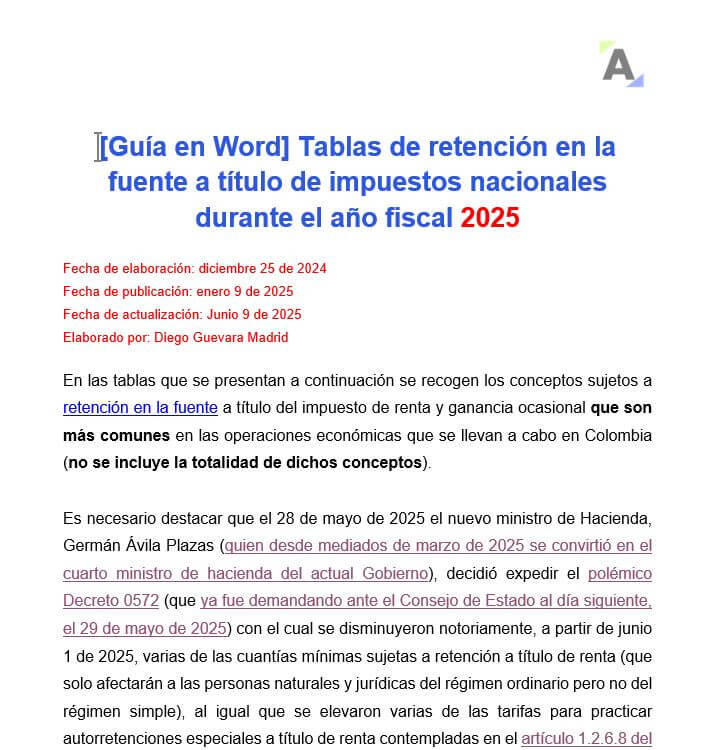

Tablas de retención en la fuente 2025 en Word, Excel y PDF

ACTUALIDAD - 9 junio, 2025

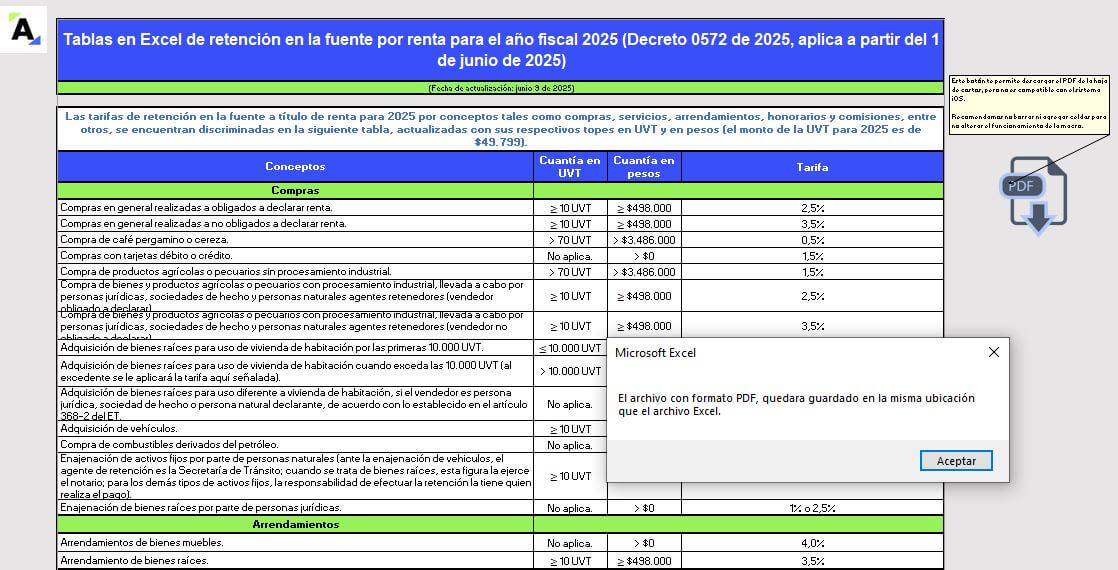

Tablas en Excel de retención en la fuente por renta para el año fiscal 2025

FORMATOS - 9 junio, 2025

Tablas en Word de retención en la fuente a título de impuestos nacionales durante el año fiscal 2025

FORMATOS - 9 junio, 2025

7 preguntas clave sobre la declaración de ingresos y patrimonio de las Esal AG 2024

ACTUALIDAD - 3 junio, 2025

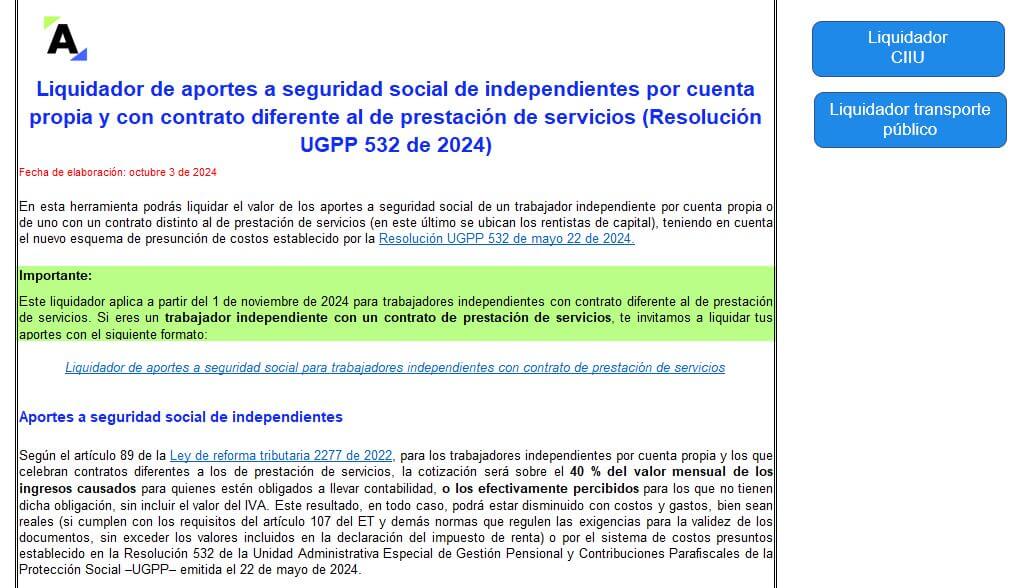

Liquidador de aportes a seguridad social de independientes bajo el esquema de presunción de costos (Resolución UGPP 000532 de 2024)

Derecho Laboral - 29 mayo, 2025

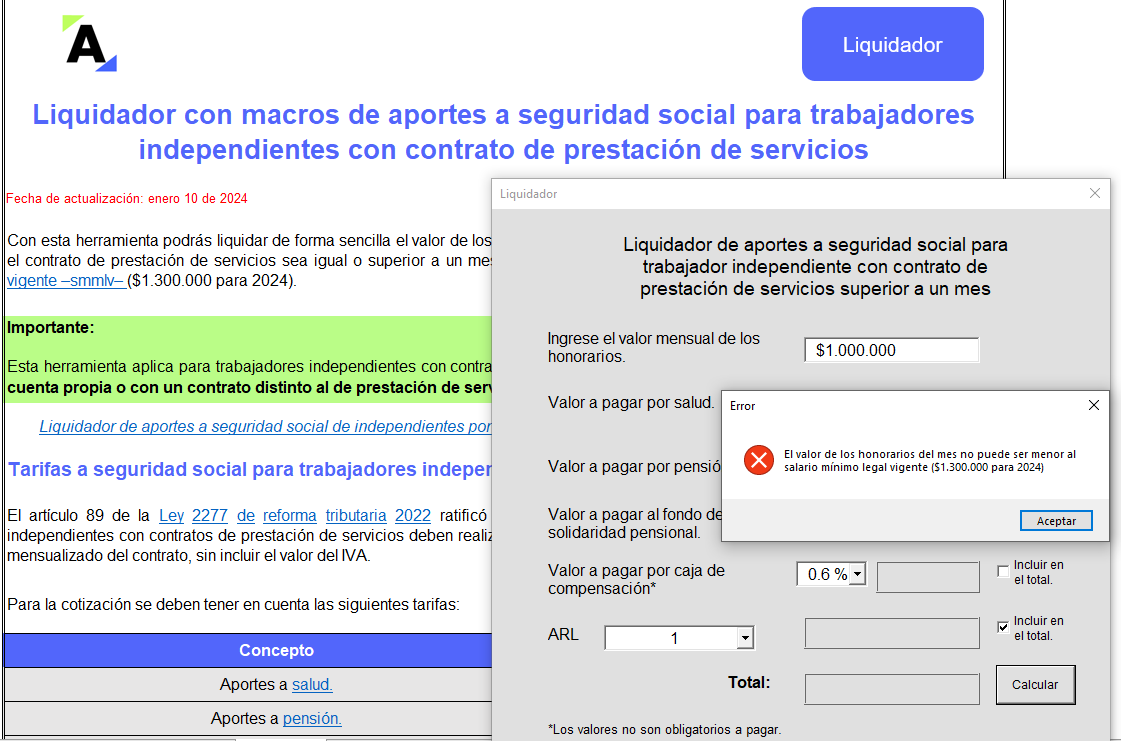

Liquidador de aportes a seguridad social para independientes con contrato de prestación de servicios

Derecho Laboral - 29 mayo, 2025

Liquidador de aportes a seguridad social de independientes por cuenta propia y con contrato diferente al de prestación de servicios

Derecho Laboral - 29 mayo, 2025

Modelo de solicitud de permiso para autorizar el trabajo en horas extra

Cartas - 29 mayo, 2025

Particularidades, beneficios y obligaciones del régimen tributario especial en 2025

Capacitación - 7 junio, 2025

Régimen sancionatorio en 2025: tipos, cálculos y estrategias para evitarlas

Capacitación - 23 mayo, 2025