¡Estamos transmitiendo en vivo!

¿Cómo llevar a cabo un buen procedimiento disciplinario?

Este es un beneficio gratuito para ti y solo debes identificarte con tu correo electrónico para acceder.

Nuevos recursos

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

ACTUALIDAD - 5 septiembre, 2025

Certificaciones - 5 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

ACTUALIDAD - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Derecho Comercial - 4 septiembre, 2025

Contabilidad - 4 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

ACTUALIDAD - 3 septiembre, 2025

FORMATOS - 3 septiembre, 2025

FORMATOS - 2 septiembre, 2025

Certificaciones - 2 septiembre, 2025

FORMATOS - 1 septiembre, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 29 agosto, 2025

ACTUALIDAD - 28 agosto, 2025

Curso - 5 septiembre, 2025

Capacitación - 29 agosto, 2025

Capacitación - 21 agosto, 2025

Masterclass - 11 agosto, 2025

Capacitación - 8 agosto, 2025

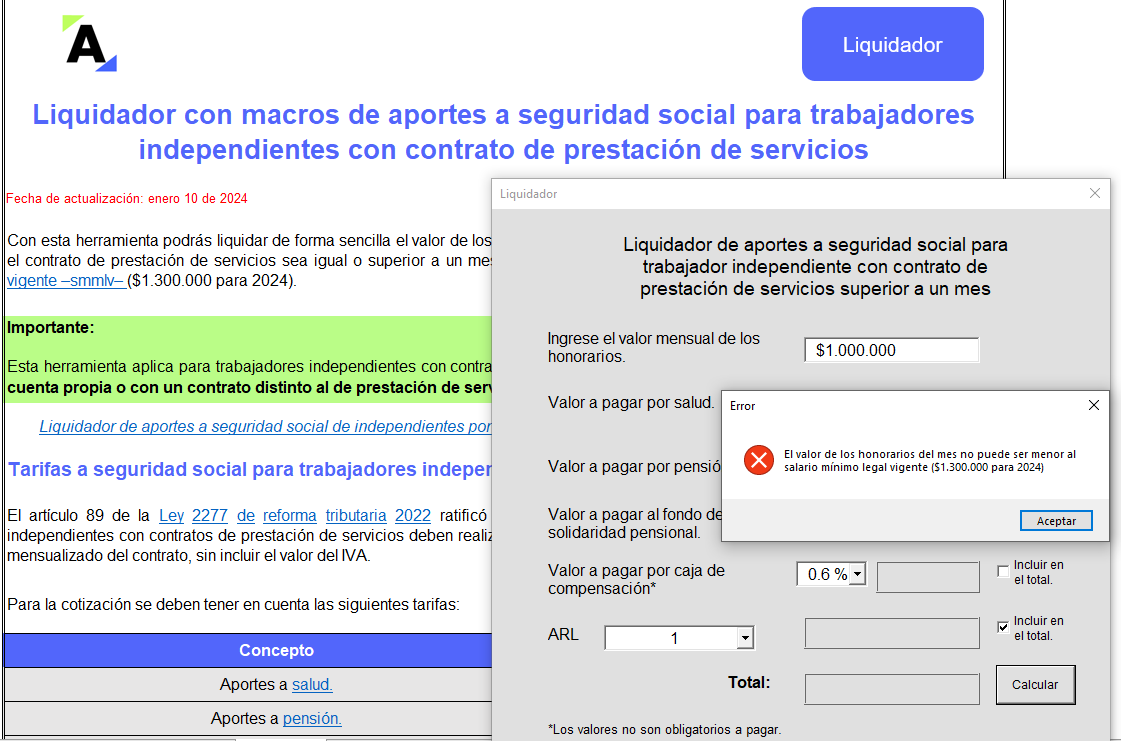

La herramienta que aquí te presentamos ajustará los valores al salario mínimo. Si por ejemplo tu base de cotización es de $1.420.000, automáticamente se realizará el ajuste a $1.423.500 (smmlv para 2025), y sobre este valor liquidará los aportes (artículo 89 de la Ley 2277 de 2022).

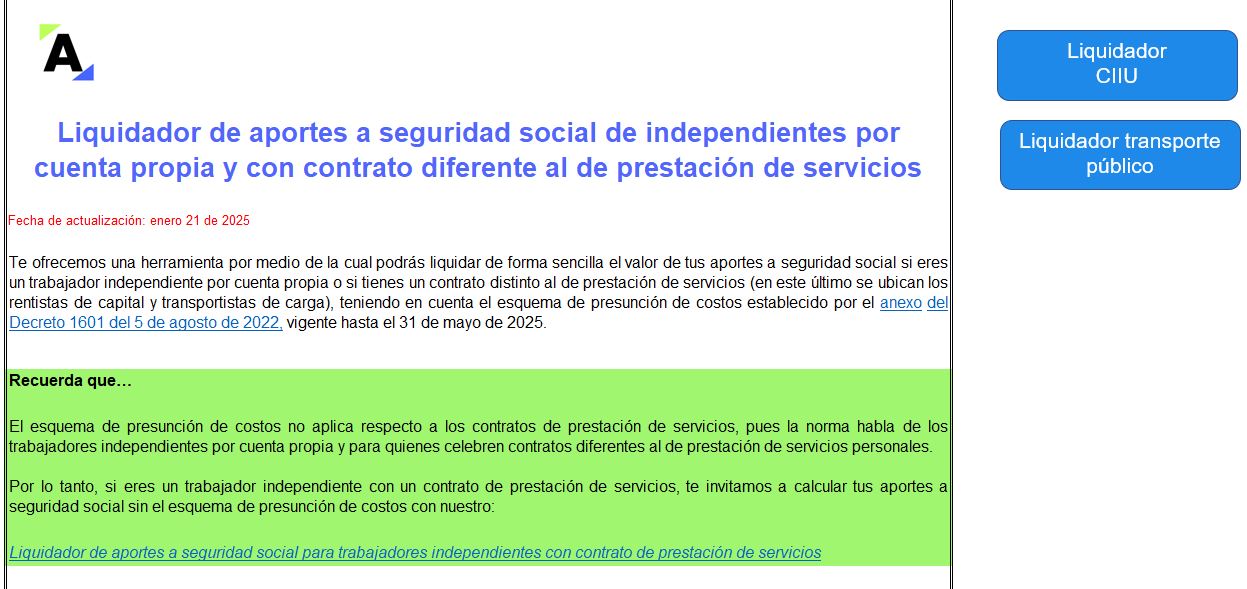

Este liquidador ha sido elaborado con base en el esquema de presunción de costos del Decreto 1601 de 2022 que incluye dos nuevas tablas para el transporte público automotor de carga por carretera.

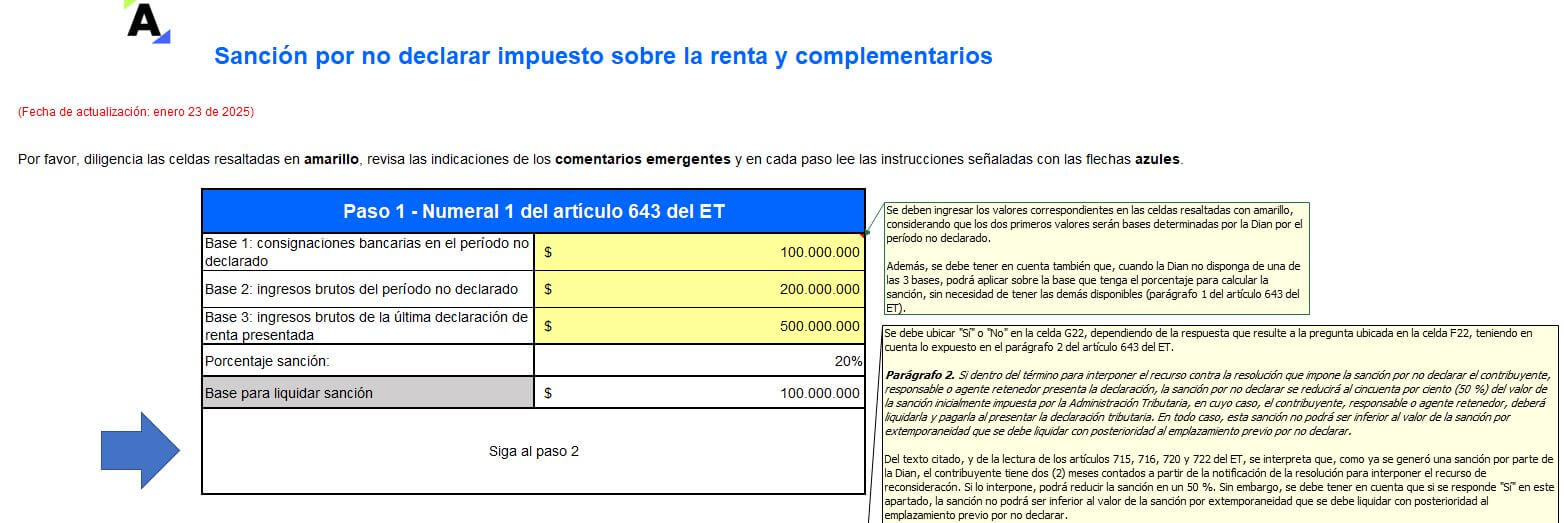

Contemplaremos las condiciones para calcular la sanción por no declarar en 12 casos distintos y para cada uno de ellos conocerás sus posibles reducciones.

Entre dichas sanciones se encuentran las relacionadas con el impuesto de renta, IVA, INC, IBUA, ICUI, etc.

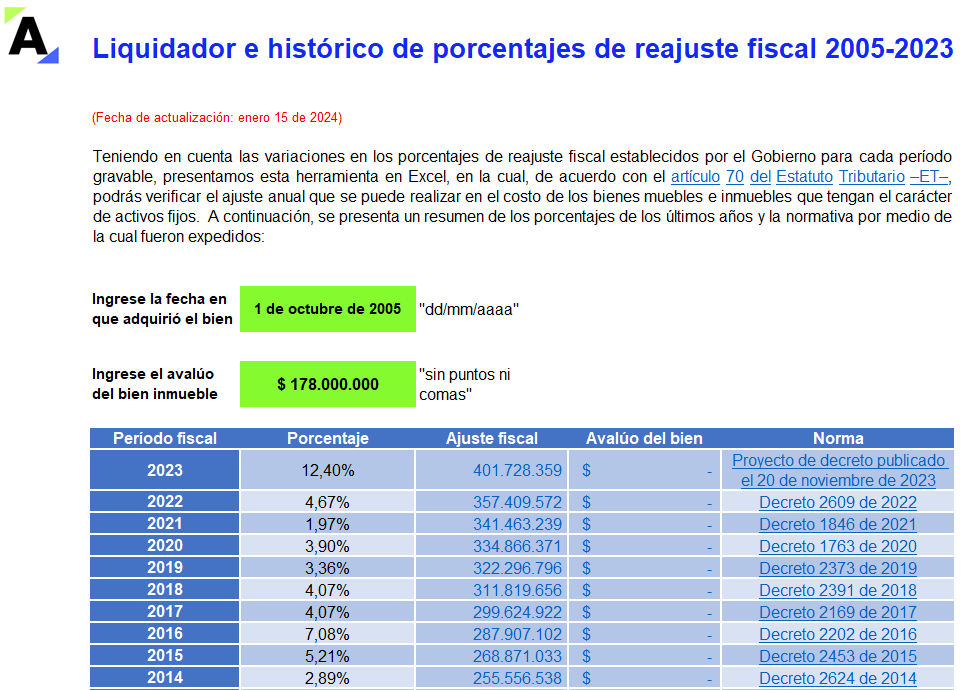

De acuerdo con el artículo 1.2.1.17.20 del DUT 1625 de 2016, el cual es modificado cada año por el Ministerio de Hacienda, se propone un reajuste fiscal del 10.97 % para los activos fijos por el AG 2024. ¡Conoce los detalles en este liquidador!

Los trabajadores independientes tienen la obligación de realizar aportes a seguridad social, siempre que sus ingresos sean iguales o superiores a un salario mínimo mensual legal vigente.

A continuación, te presentamos una matriz con los porcentajes para que estos trabajadores realicen dichos aportes.

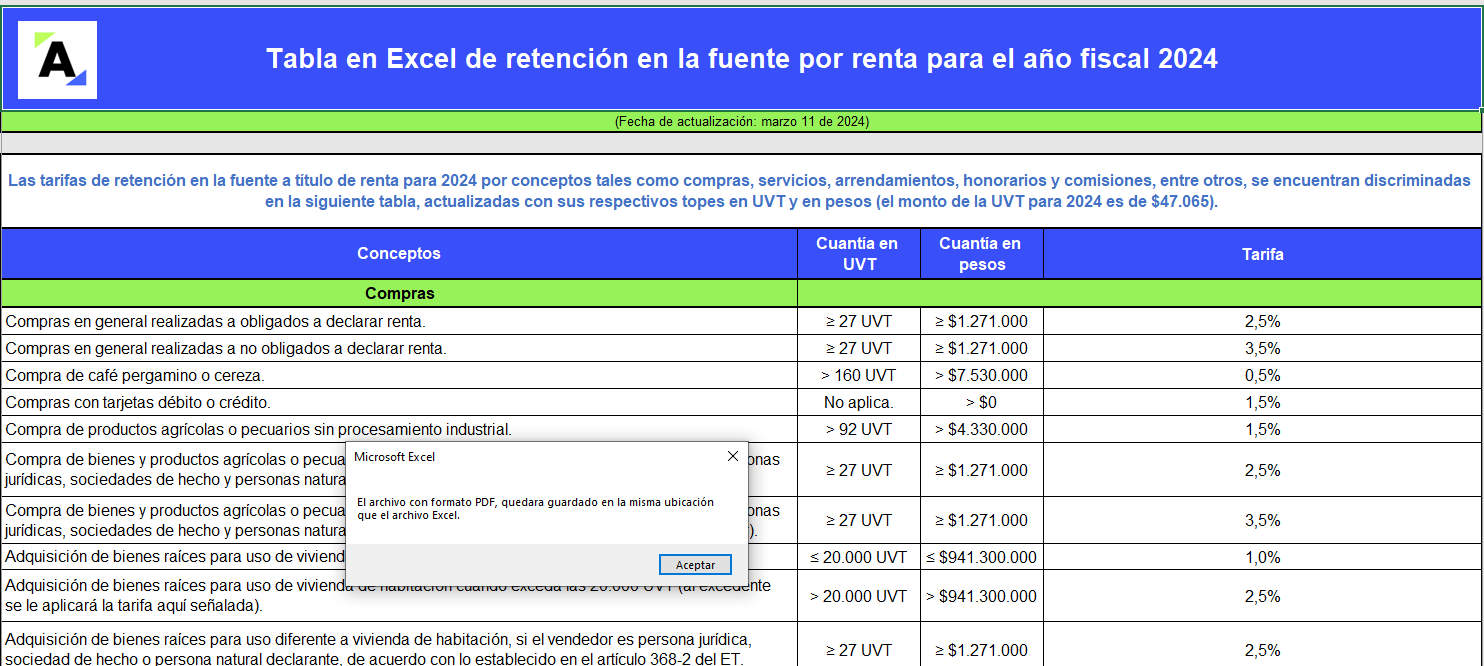

La cuantía mínima de retención en la fuente a título de renta por concepto de compras es de 27 UVT. El valor de la UVT fijado por la Dian para 2024 es de $47.065.

Aquí te contamos cuál es el valor en pesos de este indicador y la normativa que lo regula.

Aquí encontrarás la descripción y los enlaces de las herramientas que elaboró nuestro líder en investigación tributaria, Diego Guevara Madrid, relacionadas con el cálculo de la retención en la fuente a título de rentas de trabajo (laborales y no laborales).

Conocerás de primera mano qué se debe atender durante este 2024.

Las tarifas de retención en la fuente 2024 a título de renta por conceptos como compras, servicios, arrendamientos, honorarios, comisiones, dividendos, etc., se encuentran discriminadas en las siguientes tablas de Word, Excel y PDF. Las actualizamos con sus respectivos topes en UVT ($47.065) y en pesos.

En esta tabla en Excel te compartimos los conceptos más relevantes de las tarifas de retención en la fuente 2024, discriminadas con sus cuantías mínimas en UVT y en pesos.

Entre dichos conceptos están las compras, servicios, arrendamientos, honorarios, comisiones, dividendos, etc.

¡Descárgala ya!

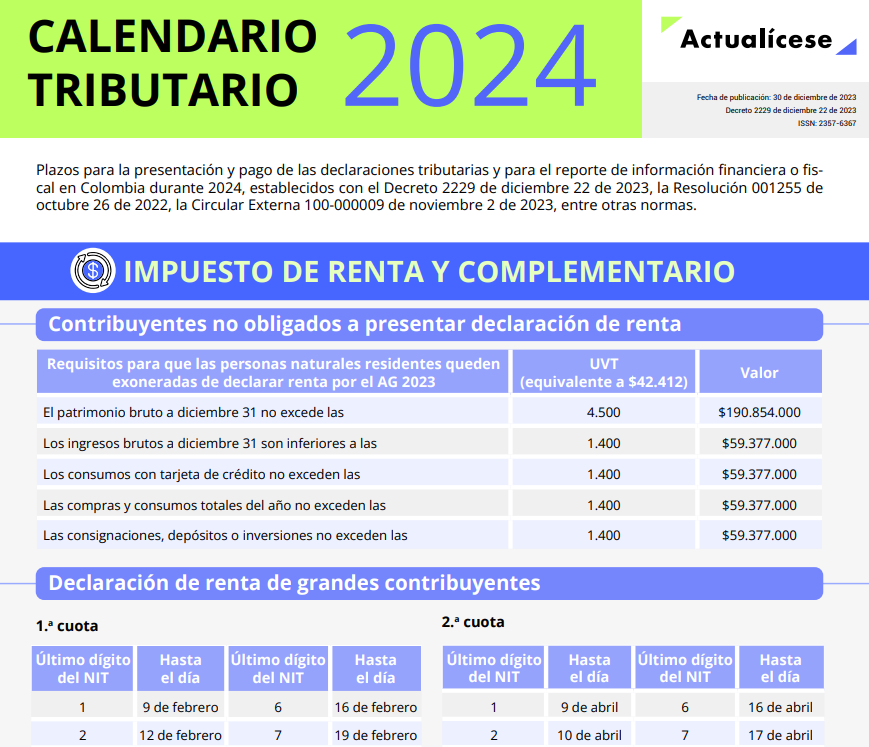

En nuestro calendario tributario 2024 conocerás los plazos de las obligaciones y reportes de la información financiera, comercial o fiscal exigida en Colombia.

Está elaborado a partir del Decreto 2229 de 2023 teniendo en cuenta los nuevos impuestos introducidos por la Ley 2277 de reforma tributaria 2022.

El apoyo de sostenimiento es un ingreso reconocido a un aprendiz que desarrolla una formación teórico-práctica en una entidad a cambio de que una empresa patrocinadora proporcione los medios para adquirir la formación profesional requerida.

Conoce el dato del apoyo de sostenimiento para el 2024.

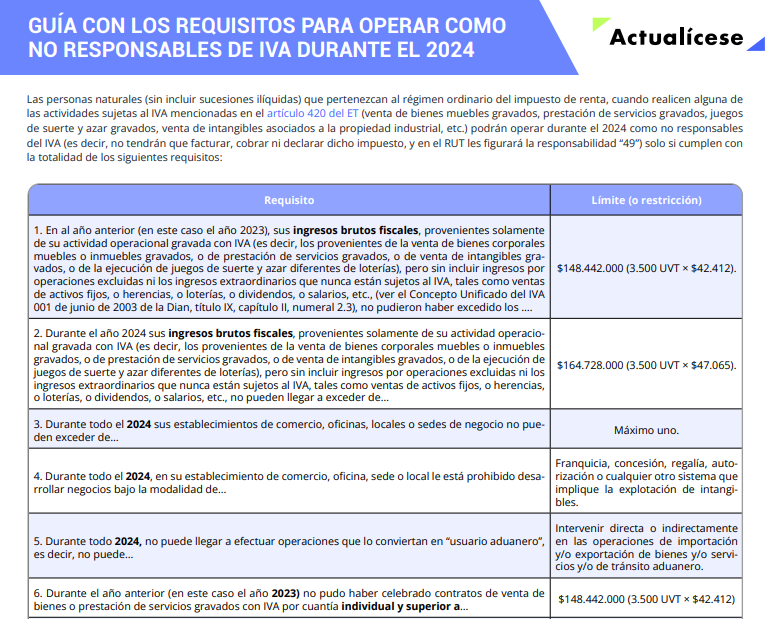

Los parágrafos 3 a 5 del artículo 437 del ET vigentes para el año 2024 establecen una importante diferenciación para las personas naturales, y algunas personas jurídicas, que durante este año pretendan funcionar como no responsables del IVA.

Conoce los requisitos y topes en esta matriz que te compartimos.