El proyecto de ley de crecimiento económico busca recaudar 1 billón de pesos en 2020, a través del impuesto de normalización tributaria .

Mientras Gustavo Cote se opone a esta figura, Daniel Bulla y Alexandra Espinosa exponen sus argumentos a favor. En este editorial presentamos ambas posturas.

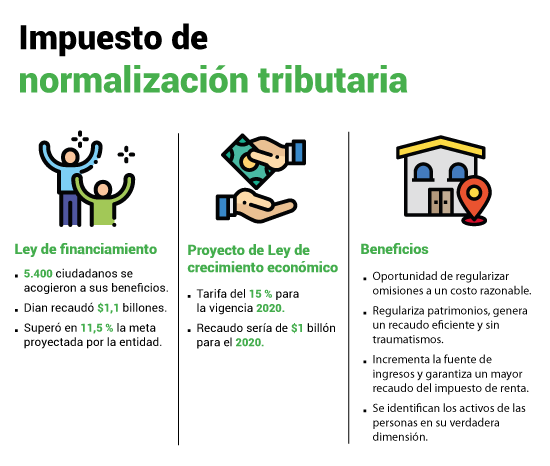

La ponencia para el segundo debate de la reforma tributaria o Ley de crecimiento económico, radicada por el Gobierno nacional el 11 de diciembre de 2019, propone entre sus artículos 50 y 57 el tema del impuesto de normalización tributaria. Esta vez se crea el impuesto para la vigencia 2020, a la tarifa del 15 %.

A través de este impuesto se recaudaría 1 billón de pesos en 2020. Al respecto, la Dian informó en septiembre de 2019 que 5.400 ciudadanos con activos en el exterior y pasivos inexistentes se acogieron a los beneficios del impuesto de normalización tributaria, implementado en ese entonces por la Ley de financiamiento.

En total, por concepto de normalización, la entidad logró un recaudo de 1,1 billones de pesos, superando la meta proyectada por la entidad (1 billón de pesos), cumpliéndola en un 111,5 %.

A través de la reforma tributaria o Ley de crecimiento económico se busca darle una herramienta más que incentive el recaudo tributario, y que supere las expectativas y resultados generados este año a través de este impuesto.

Para el exdirector de la Dian, Gustavo Cote, esta figura no se compadece con el principio de equidad y justicia que, por mandato constitucional, debe imperar en el sistema tributario colombiano.

«Dicho principio se rompe al colocar en la balanza a quienes sí cumplen en debida forma sus deberes impositivos, liquidando en forma oportuna y correcta sus cargas, y los incumplidos que no lo hacen y resultan beneficiados con esta clase de disposiciones que constituyen amnistías disfrazadas. Con mayor razón cuando se vuelven reiterativas por aparecer en las reformas tributarias que se entregan al país cada dos años», critica en diálogo con Actualícese.

Cote argumenta que este tipo de decisiones legislativas afectan la cultura tributaria y deterioran el cumplimiento de los contribuyentes, para finalmente erosionar la recaudación.

Por su parte, Daniel Bulla, gerente senior de impuestos de BDO Colombia afirma en entrevista con Actualícese que al analizarla a fondo se debe ver como una fórmula para regularizar patrimonios y generar un recaudo eficiente y sin traumatismos, ya que «resulta mucho más eficiente crear estas campañas de normalización que articular todo un aparato fiscalizador para buscar las omisiones».

Para él, el mensaje que se debería leer debería ser que estas son las últimas oportunidades de regularizar omisiones a un costo razonable, pues en la medida en que entren los intercambios de información con todas las jurisdicciones que están en el radar el cerco será mucho más estrecho y el costo de la omisión se incrementaría exponencialmente.

Alexandra Espinosa, abogada asociada de EB Asesores Legales y especialista en derecho tributario, societario y comercial, destaca en Actualícese que este impuesto ha generado efectos positivos en materia fiscal.

«Solo en este año un total de 5.400 ciudadanos se acogieron. Esto representó para la entidad un recaudo de 1,1 billones de pesos y superó en 11,5 % la meta proyectada por la entidad», afirma.

Dentro de los aspectos positivos, Espinosa explica que no solo incrementa la fuente de ingresos y garantiza un mayor recaudo del impuesto de renta, sino que además permite identificar los activos de las personas naturales en su verdadera dimensión.

«Los contribuyentes que se acojan a esta medida gozan de beneficios tributarios relacionados con el incremento patrimonial que pueda generarse por concepto de lo dispuesto en la norma, y no dará lugar a determinación de renta gravable por el sistema de comparación patrimonial y generación de renta líquida gravable por activos omitidos en el año en que se declaren o en los anteriores, respecto de las declaraciones del impuesto sobre la renta y complementario», explica.