La manera en que se determinan las rentas alternativas gravables para empleados y trabajadores por cuenta propia es muy similar, pero se modifican algunos de los conceptos que podrán ser restados de los ingresos totales.

La aplicación de los descuentos tributarios en el impuesto de renta y complementario tiene unas limitantes que se encuentran establecidas en el artículo 259 del ET.

El artículo 48 del ET señala que los dividendos y participaciones que reciban los socios, accionistas, comuneros o asociados se consideran como no constitutivos de renta ni ganancia ocasional, siempre y cuando dichos dividendos y participaciones correspondan a utilidades que hayan sido declaradas en cabeza de la sociedad.

Los contribuyentes clasificados en la categoría de empleados pueden liquidar voluntariamente el impuesto de renta por el IMAS, siempre y cuando hayan obtenido durante el respectivo año gravable ingresos brutos inferiores a 2.800 UVT y poseído un patrimonio líquido inferior a 12.000 UVT.

De acuerdo con el artículo 135 de la Ley 1753 del 2015, el ingreso base de cotización de los aportes de seguridad social de los trabajadores independientes es el 40% del valor mensual de los ingresos obtenidos; dichos aportes pueden ser restados por estos en la declaración de renta.

Las personas naturales en la categoría de empleados deben calcular el impuesto de renta de forma obligatoria por el sistema ordinario y por el IMAN; también podrán calcularlo de manera voluntaria por el sistema IMAS para empleados.

Las personas naturales no obligadas a declarar pueden presentar voluntariamente la declaración del impuesto de renta; no obstante, es importante que tengan en cuenta que de hacerlo deben cumplir con los plazos señalados para esto, pues de lo contrario se exponen a la imposición de sanciones por parte de la DIAN.

Los artículos 592 a 595 del ET señalan las condiciones que deben cumplir las personas naturales para no tener la obligación de presentar la declaración de renta. En esta ocasión se debe tomar la UVT del 2015 para realizar los cálculos.

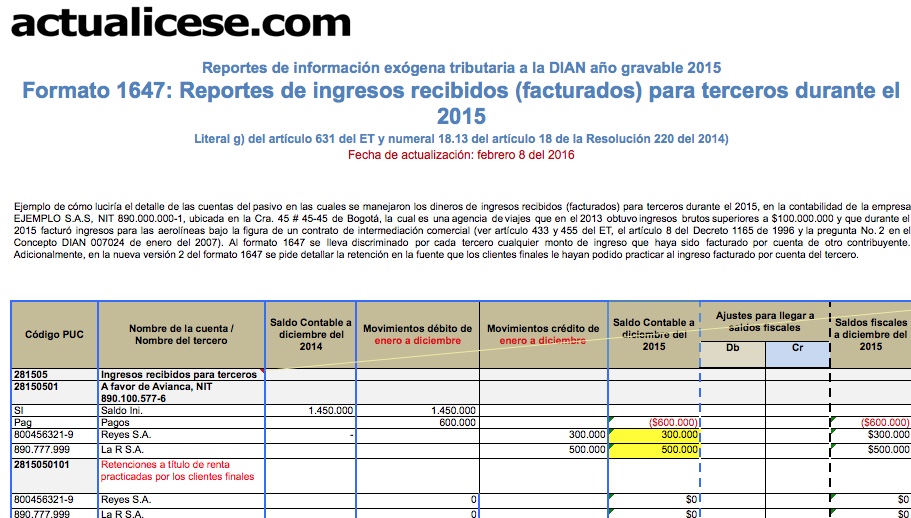

En el formato 1647 los reportantes deben informar los ingresos recibidos para terceros durante el 2015 que efectivamente hayan factura. Por el año gravable 2015, este formato se exige a todas las personas naturales y asimiladas, y a las jurídicas y asimiladas, que durante dicho año hayan practicado algún tipo de retención en la fuente (ya sea a título de renta, de IVA, de timbre, o de autorretención del CREE), pero siempre y cuando hayan facturado durante el 2015 ingresos para terceros sin importar cuanto haya sido el monto al final del año 2015 de sus ingresos propios más los ingresos facturados para terceros.

Mediante la Resolución 000220 del 2014 la DIAN estableció los grupos de obligados que deberán suministrar a esta entidad, la información exógena correspondiente al año gravable 2015, así como también el contenido, las características técnicas para su presentación y los plazos para su entrega. Respecto a las personas y entidades que deben reportar la información […]

El artículo 16 de la Ley 1739 del 2014 adicionó el artículo 22-5 a la Ley 1607 del 2012, con el cual quedó establecido que en las declaraciones del impuesto sobre la renta para la equidad –CREE– de los años gravables 2015 y siguientes, al impuesto del CREE inicialmente obtenido sobre la base gravable final, […]